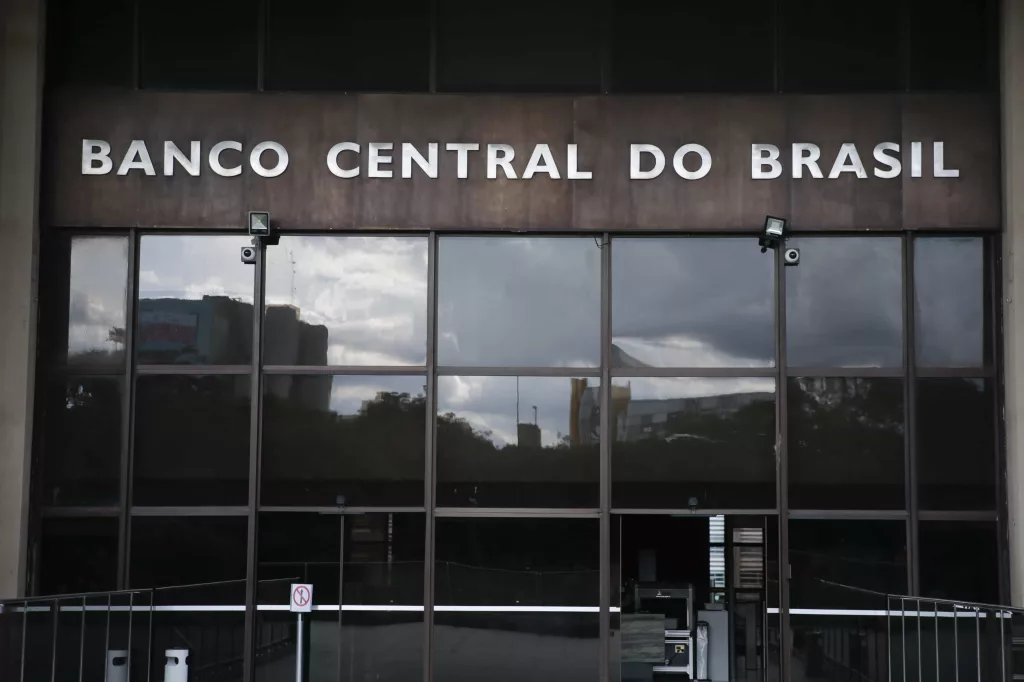

A divulgação da ata de reunião do Copom (Comitê de Política Monetária), na semana passada, trouxe um panorama da situação da economia brasileira. No encontro, foi decidida a redução de 0,5 ponto percentual na taxa básica de juros, a Selic, de 13,75% para 13,25%. A expectativa do colegiado é manter as quedas até o fim do ano de 2023.

Para os membros do colegiado, a evolução do cenário e a forte queda da inflação permitiram “acumular a confiança necessária para iniciar um ciclo gradual de flexibilização monetária”. Os economistas avaliaram que tanto a queda de 0,25% quanto de 0,5% eram seriam compatíveis com a convergência de inflação para a meta.

“Qualquer que fosse a decisão, era consensual que um cenário com expectativas de inflação com reancoragem apenas parcial, núcleos de inflação ainda acima da meta, inflação de serviços acima do patamar compatível com a meta para a inflação e atividade econômica resiliente requer uma postura mais conservadora ao longo do ciclo de flexibilização da política monetária. Mais ainda, ambas as opções, a depender do ciclo empreendido, seriam compatíveis com a convergência da inflação para a meta”, diz a ata da reunião, divulgada nesta terça-feira (8) pelo Banco Central.

Segundo a ata, o órgão avalia a redução de 0,5% a cada nova reunião será o ritmo adequado para manter a política monetária contracionista (juros que desestimulam a economia) necessária para controlar a inflação. “A conjuntura atual, caracterizada por um estágio do processo desinflacionário que tende a ser mais lento e por expectativas de inflação com reancoragem parcial, demanda serenidade e moderação na condução da política monetária”, aponta a ata.

Os economistas citam a resiliência da inflação no setor de serviços, que teima em não cair no mesmo ritmo dos outros setores. “Notou-se que os indicadores desse segmento [o de serviços] apontam para uma continuidade na trajetória de desinflação do período recente, a despeito de alguma oscilação em níveis ainda acima do patamar compatível com a meta. Em tal discussão, enfatizou-se que é mais relevante focar nos seus fundamentos subjacentes, citando-se, particularmente, possíveis mudanças no mercado de trabalho e na dinâmica da atividade, do que de movimentos pontuais da inflação de serviços, relativos a algum componente ou algum período”, diz o registro oficial.

Vai e vem da taxa Selic

O Brasil tem histórico de juros altos. A taxa Selic (Sistema Especial de Liquidação e de Custódia) foi criada em 1979 durante a crise de inflação sofrida na Ditadura Militar após o “milagre econômico” do início daquela década. Ela serve com balizador de todas as outras taxas de cobrança do país, tais como empréstimos, financiamentos e aplicações financeiras.

O maior índice da Selic ocorreu em 1989, em um período de hiperinflação e quando os juros eram calculados todos os dias. Segundo a B3, em 2 de fevereiro daquele ano, o índice apurado foi de 3,626% no dia. A maior Selic acumulada em 12 meses foi registrada em 26 de dezembro de 1989, quando a taxa composta atingiu inacreditáveis 115.334,03%.

Mas foi só a partir de março de 1999 que a meta para a taxa Selic passou a ser considerada para fins de política monetária. Naquela época a taxa foi fixada em 45%, após a turbulência causada pela Crise dos Tigres Asiáticos (1997) e do início do “câmbio flutuante” do Real junto ao Dólar (1998).

Entre ciclos de altas e baixas, a Selic ficou oscilando entre 8% e 19% nos governos Lula 1 e 2 (2003-2010) e Dilma 1 (2011-2014). Mas foi no governo de Michel Temer que os juros começaram a cair: passaram de 14% em outubro de 2018 para 6,5% em dezembro de 2018. No governo de Jair Bolsonaro (2019-2022), houve a mínima histórica de 2% em agosto de 2020, em meio à pandemia de Covid-19. Depois veio, com aumento da inflação, houve um choque dos juros sobre a economia brasileira, que teve 12 altas seguidas, chegando até os 13,75% em 2 de agosto de 2022.

Seu negócio no Agora RS!

Fale com nosso time comercial e descubra como veicular campanhas de alto impacto, personalizadas para o seu público.